原标题:“电商一哥”换人!拼多多上位 “拼阿京”各有各的愁

最近两年,“卷价格”无疑是传统电商赛道的主旋律。

2023年,淘宝的五大战略中就包含了“价格力”,除了平台补贴措施外,阿里还成立了“中小企业发展中心”,更重视中小商家的扶持。京东则先后上线了百亿补贴、9.9包邮频道,并推出买贵双倍赔、下调自营包邮门槛等多项举措。

眼下,当淘宝、京东为今年618颇为默契地一同取消预售、主推满减和百亿补贴,不惜牺牲利润也要“卷价格”时。拼多多发布的2024年第一季度业绩报告,让还在互卷的淘宝、京东略显尴尬。

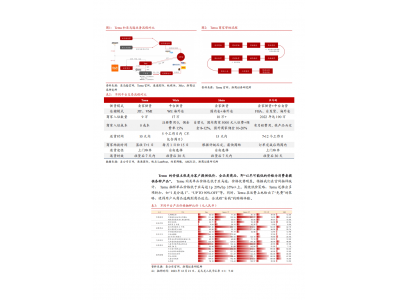

报告显示,拼多多今年第一季度不仅实现营收868亿元,同比增长131%,还实现了净利润306.0亿元,同比增长202%。其一季度利润几乎相当于阿里巴巴(EBITA 239.69亿元)与京东(非美国通用会计准则下净利润为89亿元)一季度财报利润之和。

如果单纯以“得低价者得天下”为近几年的电商行业竞争定调,淘宝与京东的投入并不比拼多多差。而财报数据所呈现出的客观差异,背后反映的是电商三巨头在眼下的行业变化中,对不同战略目标的阶段性取舍。

当传统电商三巨头开始走对方的路,毫无疑问,传统电商之间的新一轮淘汰赛已然开场。

拼多多上位,阿里、京东承压

同为传统货架型电商,拼多多的营收从2021年Q1的221.7亿元增长至2024年Q1的868.1亿元。短短三年间,拼多多财务报表上所体现的增速,不仅让阿里巴巴和京东眼红,更让他们感受了更大压力。

阿里巴巴方面,出现两个问题。

一是增收不增利。根据阿里巴巴最新财报,阿里巴巴本财季净利润为244.18亿元,相较2023年同期的净利润273.75亿元下降11%。阿里巴巴方面的解释是,主要是由于增加了对电商业务的投入及授予菜鸟员工的留任激励。

除去菜鸟部分,净利润下降真正的原因与淘天的经营成本提高不无关系,极有可能是阿里在提升淘天用户的留存以及购买率方面投入的补贴成本,以及开发商家工具(如2024年起,淘天陆续发布的一些AI经营工具,以及4月起“生意参谋”等全免费,阿里妈妈上线“全站推广”流量运营解决方案)带来的成本。

不过这样的利润换营收,确实有积极效果——根据财报,淘天集团的线上GMV及订单量实现同比双位数增长。

二是商家数增加,但客户管理收入增速依旧不高。

根据天猫公布的2024年第一季度开店数据,新入驻商家数同比增长60%,运动户外、智能家居、健康养生、宠物精致护理、潮流服饰、高级护肤等领域成为新的增长热点,新商家同比增长率突破100%。

但根据财报显示,其客户管理收入同比增长只有5%(在阿里巴巴2024财年第一季度财报中这一数字为10%)。造成这种情况的原因,很大程度上是因为新增商家大部分为“白牌商家”,这在之前阿里的一系列动作已有前兆:关闭淘特,将平台商家和商品迁回淘宝;同时1688“入淘”。

在京东方面,也有类似的压力。

首先,京东的履约成本在提高。根据京东集团最新财报显示,2024年第一季度履约开支较2023年同期增长9.3%;营销开支较2023年同期增长15.6%。这一变化应推测为京东从去年至今先后推出的59元包邮以及秒送29元免邮带来的物流履约成本提升;同时在百亿补贴、9.9包邮等频道上线后,基于拉动用户日活和购物率的补贴和提升三方店铺数量的“春晓计划”补贴,也带来了营销开支的提升。

大笔投入也确有效果。根据财报,京东各项用户指标均大幅提升,活跃用户数量已连续两个季度保持双位数加速增长;同时,截至今年3月,京东第三方有效店铺数量已突破百万,参与京东“百亿补贴”的第三方商家占比已提升至80%。

其次,京东的核心业务同样存在增收不增利的问题。

根据财报,京东零售第一季度经营利润为93.25亿元,同比下降5.27%;经营利润率为4.1%,相比去年同期的4.6%也有下滑。尽管京东首席财务官单甦在业绩会上表示“业务规模增长和利润不是矛盾的,二者是相辅相成的”,但无法否认的是,低价策略的本质其实是“用利润换营收”。

阿里和京东不约而同地用利润换市场,走“拼多多的路”,某种程度上来看,不过是审时度势、顺势而为。处于高速成长期的拼多多,反而具有更多不确定性,和随之而来的经营压力。

第一,拼多多的高速增长有“止境”。众所周知,营收也好、利润也好,高速增长都是有限的,并且越往上长,想要突破的天花板也就越厚。当拼多多的一季度利润快要赶上其他两家之和,自然也意味着留给拼多多的增长空间也不多了。

拼多多自己也明白这个道理,因此在财报电话会上,拼多多财务副总裁刘珺表示,拼多多的盈利曲线并非是线性的。在某些季度可能盈利表现会超出市场预期,而在某些季度也可能会低于市场预期。建议各位投资者不要仅根据几个季度的业绩表现去预测未来公司的业绩变化。

第二,百亿补贴建立起的低价体系将受冲击。当阿里、京东都在聚焦低价、笼络白牌商家的时候,拼多多如何维护好自己的护城河,是个关键问题。

但同时,拼多多财报中也有一个亮点数据值得关注,即交易服务收入(佣金+交易服务费),该项营收为443.558亿元,同比增长高达327%。这一项收入主要包括多多买菜佣金收入、百亿补贴项目部分佣金收入、跨境电商平台佣金收入等。

此项收入的增加说明两点:一是拼多多在转变赚钱的模式和策略,据市场分析,交易服务收入的暴增与其Temu业务的爆发增长有极大关系;二是拼多多主站大品牌数量在增加。

据媒体报道数据显示,今年第一季度,拼多多主站品牌GMV(商品交易总额)同比增长48%,已占公司营收的35%,其中大品牌GMV更是同比增长高达130%——淘天和京东在争夺白牌商家的同时,还要防备被拼多多“偷家”。

传统电商“卷”一切

据《尼尔森2024中国消费者展望报告》显示,今年以来,有86%的中国消费者以控制快消品消费来实现压缩整体支出。为了管理快消品支出,37%消费者在网上购物以获得更多优惠价格,30%消费者倾向品牌打折时囤货或大量购买,18%消费者只购买打折品牌,22%消费者只购买必需品。

这些数字共同表明:消费者对于“折扣”“低价”的诉求日渐增长。为了满足消费者的需求,电商们在持续打价格战的同时,也在“卷一切”,其背后的核心目的有3个。

目的之一,就是拉用户。而要成功获得用户,就要提升用户驻留时长、提高用户购物体验,以及扩大获取流量的入口。

从2023年到今年初,淘天、京东和拼多多不断加码内容化策略,通过直播、短视频和短剧来获得用户停留时长和购物转化。

例如,拼多多的“多多视频”板块新增了“短剧”频道,与直播、关注、推荐等频道并列。多多视频的部分短剧还直接挂上了商品链接,例如女主角同款珍珠耳环,看剧薯片小零食等相关场景会触发的消费。

淘宝则上线了淘宝剧场,让用户可以免费看短剧。同时,淘宝在视频内容板块,上线看书、直播、剧场等三大子类目。短剧之外,视频推荐主页包含穿搭、家居、彩妆等消费相关的短视频。京东的短剧则侧重于品牌定制和商家宣传。

为了提升服务、打动用户,仅退款也成了今年三家传统电商重推的服务之一。此外,淘天的88VIP会员权益、京东的会员权益也做了不同程度的升级,拼多多也将绝大多数商品“72小时发货”调整为“48小时内发货”。

在流量获取方面,据《2024年电商发展报告》显示,京东和拼多多通过商家扶持、用户裂变和开拓微信小程序等多种措施扩大用户群体,巩固流量池。其中,2023年11月微信小程序渠道占京东流量规模42.6%,占拼多多流量规模26.2%。

第二个目的,则是争夺销量的规模效应。传统电商通过引入大量白牌商家,降低价格成本,吸引用户关注、前来购买——归根结底是在做“薄利多销”的事,毕竟谁能通过销量规模快速提升市占,谁才能在价格上真正“站住”。

此外,低价依然主要起到引流的作用。传统电商们在商品页相关推荐中,依然会加入“品质型商品”,满足一部分依然关注品质消费体验的用户。

第三个目的,是抵御直播电商的冲击。

据《2024年电商发展报告》显示,2023年各电商业态GMV份额中综合电商占比73.3%,直播电商(抖音、快手、点淘等)占比23.1%,即时零售占比2.2%,社区团购占比1.4%。

虽然从市场占比数据看,直播电商还未形成实质性威胁,但各直播平台相关业务数据已经颇具威胁。据快手最近财报显示,2024年第一季度,快手电商业务的商品交易总额同比增长28.2%,规模达2881亿元;今年1月,抖音电商发布2023年度盘点,数据显示近一年平台GMV增幅超过80%,过去一年抖音商城GMV同比增长277%。此外市场消息称,抖音电商定下了2024年超3万亿元的总成交额目标。

因此,传统电商真正面临的不只是行业内部的“三国演义”,还要与外部竞争者一起“卷价格”“卷内容”“卷服务”……并且持续通过“卷一切”的行动,捕捉用户需求、维持市场份额。

换言之,传统电商平台不光要打“常规赛”,还要时刻准备迎接直播电商掀起的挑战赛。

品牌商家或被洗牌

近年来,由于电商价格战的持续影响,扎根于各个产业带的白牌商家成为了传统电商的战场生力军。与之相对应的,是曾经得到资源重点照顾的品牌商家们,如今倍感凄冷。

有京东自营店铺运营人员在接受媒体采访时表示,京东的低价策略不仅影响了店铺利润,销量也下降了。无法跟进低价的时候,只能控库存、零库存。

而业内人士则感叹,传统电商卷价格的同时也在卷品牌,特别是已经具有一定品牌影响力的商家,往往是最难受的。当品牌无法跟随平台一起“向下卷”时,品牌自身也要经历一定程度的洗牌。而价格战对中高端品牌的冲击,也是多样化的。

一是价格战让各品类价格水平普遍下降,消费者对品牌敏感度和消费预期都下降。据尼尔森IQ(NIQ)《2024中国消费者展望》报告显示,与2023年初相比,消费者对价格敏感度整体上升,看重性价比、多平台比价的“精打细算型”消费者占比从28%上升为30%。

但大多数品牌的反应和调整并没有那么快,甚至有些品牌还未来及完成调整,就已经被消费者抛弃,比如被网友们称为“雪糕刺客”的钟薛高。

二是持续的价格战迫使品牌无法独善其身,而是必须参与其中,随之而来的产品研发、品牌定位和售后都会引发连锁反应。

此前,有消费者发布视频称,自己在京东某品牌自营店购买的手表,选择七天无理由退货时,京东售后以手表有划痕为由拒绝退换货。然而,在她二次下单全程录像且未打开包装的情况下申请退货时,京东售后客服人员再次拒绝退换货,理由也是有划痕,并称有经过厂家检测。

北京社科院副研究员王鹏向媒体表达过对“低价”的看法:长期来看,低价策略可能会引发价格战,降低行业整体利润率,同时还可能损害品牌形象。低价永远有需求,但长期来看,低价策略的有效性取决于企业如何平衡价格与质量、品牌的关系。

此前,清华大学爆点战略顾问孙巍也从经营角度表达了自己的看法,低价让利消费者可以吸引更多消费者及复购,同时也降低了营销成本。对品牌而言,在消费缩量时期,抢占消费者和争取成交,这是更为重要的生存战略。企业业绩不增长,就会陷入徘徊甚至下滑的困境,从而引发连锁危机反应。定高价,不一定能高价卖出去,若卖不出去,企业现金流就会出现问题。

还有内人士指出,现如今不少品牌已在调整生产线,配合市场来推出一些相对低价的商品,但原来的高端商品不是不做,而是减少市场供应。

“大家都在适应这种(消费需求变化的)调整。”该业内人士说,“悦己型消费还是存在的,只不过是相对比例没有以前那么高了。消费者在经济收入压力缓解后,还是要追求品质生活的。但目前来说,品牌商家肯定要经历一遍洗牌了,能坚持下去的,未来还是很可观的。”

在价格战之外,传统电商们还要寻求新的“战役”才行,比如通过开发更多附加增值服务,强化综合购物体验等来削弱消费者对价格的敏感度。毕竟,价格战是传统电商的长期战役,拼的是谁能站得住,而不是最终决战。

只是当下,这场“价格战”,正在让越来越多的平台和商家如坐针毡。